El mercado de la vivienda en España ha vuelto a crecer en 2016 a un ritmo que no se veía desde hace una década. Acostumbrado a los números rojos que lo han acompañado durante los últimos años, el sector se sacude el polvo de la inactividad, dice adiós al ajuste y enfila una nueva fase de alegrías: las propiedades se revalorizan, se vuelven a construir nuevas promociones y se venden más pisos (y cada vez más sobre plano).

¿Significa esto que se están sentando las bases para una nueva burbuja inmobiliaria? ¿Afecta a los ciudadanos que vayan a comprar o vender una casa? ¿Hay motivos para la preocupación? La respuesta de los que día a día analizan y trabajan en este sector es unánime al afirmar que el país está en una etapa de normalización y no en el camino del desenfreno. La precariedad laboral, los bajos salarios y las políticas de contención del crédito, tanto a particulares como a promotoras, están haciendo de muro de contención. De momento, estas son las únicas salvaguardas pero, de desaparecer, el mercado podría volver a calentarse demasiado, ya que la Administración española no ha tomado medidas para evitar otra burbuja. El Banco Central Europeo (BCE) reconoce que muchos países han comenzado a fortalecer sus políticas de prudencia macroeconómica en este sector, pero considera que es necesario hacer más.

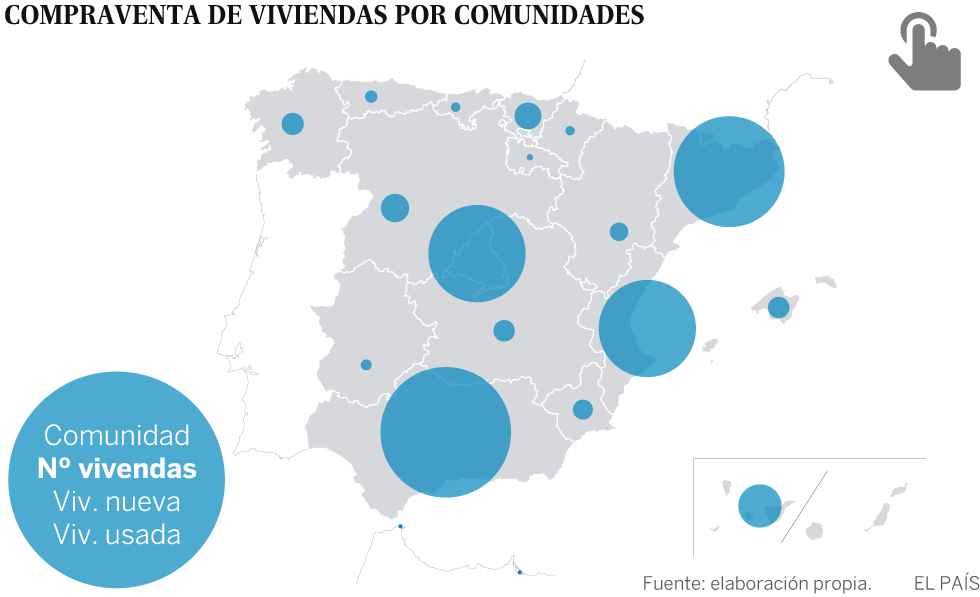

De hecho, tanto el BCE como el Fondo Monetario Internacional (FMI) ya han alertado de que se están creando burbujas en los mercados inmobiliarios de Austria, Bélgica, Dinamarca, Finlandia, Holanda, Luxemburgo, Reino Unido y Suecia. Pero de momento han dejado fuera a España, a pesar de que la vivienda se encareció una media del 4,7% en 2016, su tercer repunte anual consecutivo y el más elevado desde el ejercicio de 2007, según el Instituto Nacional de Estadística (INE). Además, el año pasado se vendieron 457.689 casas. Esta cifra no solo supone un incremento del 13,9% interanual, sino que para encontrar un ejercicio con más transacciones hay que remontarse a 2010, recoge el Ministerio de Fomento.

Precisamente han sido estos crecimientos registrados durante el pasado año los que han hecho saltar las alarmas y han despertado el fantasma de la temida burbuja. El semanario británico The Economistalertó hace un par de semanas de que los precios de la vivienda en España están aún sobrevalorados un 16% en función de los ingresos netos de los ciudadanos, a pesar de que desde 2007, cuando se alcanzaron las cotas máximas, las casas se han devaluado casi un 40%. "La lectura que hay que hacer de esos datos es que hay un problema de deflación de salarios e ingresos familiares y no tanto del precio de la vivienda y, además, no tiene en cuenta la economía informal", explica Ismael Clemente, consejero delegado de Merlin Properties, la mayor Socimi (sociedad cotizada de inversión inmobiliaria) del mercado español. No es la primera vez que la revista pone la lupa sobre España. Ya en 2003 avisó de que había una burbuja y advirtió contra el elevado número de hipotecas a interés variable.

"Actualmente no vemos signos de que se esté gestando una burbuja generalizada, aunque sí detectamos cierto calentamiento de precios en determinadas localizaciones motivado principalmente por la escasez de oferta, sobre todo en determinados barrios de Madrid y Barcelona, donde el mercado se está sobrecalentando por la falta de suelo finalista", dice David Martínez, director general de la promotora residencial Aedas Homes, creada por el fondo estadounidense Castlelake. Cierto es que esta escasez de oferta y la demanda de inversores —auspiciada por una rentabilidad bruta anual del 8,8% y los bajos tipos de interés— están jugando un papel importante en el fuerte incremento de precios que se están registrando en las principales ciudades, especialmente en zonas concretas del centro de Madrid. Pero "por sí sola esta demanda [la de inversores] no podrá mantener la subida a medio y largo plazo", razona Beatriz Corredor, exministra de Vivienda y actual directora de Relaciones Institucionales del Colegio de Registradores.

Demanda insuficiente

Los analistas consideran que los crecimientos en España no son suficientes para poner sobre la mesa la posibilidad de una nueva burbuja. La demanda no está preparada para asumir subidas de los precios. "La situación del mercado laboral, con altas tasas de temporalidad y bajos salarios, hace que sea difícil en este momento hablar de una burbuja generalizada en el precio de la vivienda y menos que sea sostenida en el tiempo porque la demanda de base, la de los jóvenes que compran su primera vivienda, es la que se está viendo más afectada, y eso también impide que se ponga en marcha la rotación en la propiedad de las casas de mayor precio", piensa Corredor.

EL ALQUILER DE DESBOCA

En un país de propietarios (el 78,2% de los españoles tiene una vivienda en propiedad, según Eurostat), que el alquiler esté desorbitado también ha hecho saltar las alarmas. En 2016 las rentas subieron un 16% de media, y en el centro de la capital madrileña los alquileres se cierran en menos de 48 horas, motivo por el que algunos expertos han aconsejado vigilar de cerca el arrendamiento. Aun así, el jefe de estudios de Idealista, Fernando Encinar, también descarta una burbuja, aunque cree que el precio seguirá al alza este año en grandes ciudades y que Madrid y Barcelona se están acercando a los niveles de precios de otras grandes capitales europeas. ¿Culpa de los pisos turísticos? La escasez de oferta está presionando las rentas al alza. Pero "no tiene nada que ver con la irrupción del alquiler vacacional, sino con el déficit de vivienda nueva". Está por verse si el alquiler en España seguirá creciendo en tamaño (ahora tiene un peso del 22%) y si la demanda es fruto de la necesidad o motivada por un cambio real de mentalidad. "Parte es estructural y se quedará; en los próximos años continuará creciendo la tasa de alquiler", cree Ismael Clemente, consejero delegado de Merlin. "Para mis hijos ya no tiene ningún simbolismo comprar una casa o tener un coche", remata. "Muchos jóvenes y nuevas familias han elegido el alquiler en los últimos años en vez de la propiedad, debido a los precios desorbitados y a la dificultad de obtener créditos. Pero hoy no hablamos de una opción elegida por necesidad, sino por voluntad del inquilino", opina la directora del departamento de alquileres de Gilmar, Beatriz Alberte. En cambio, hay quien piensa que el grueso de estos alquileres "es forzado" y, además, lo será durante bastante tiempo porque "no se esperan cambios importantes en las tasas de desempleo", dice Joan Carles Amaro, de ESADE.

Aunque el empleo crece —la economía cerró 2016 con 413.000 trabajadores más—, la recuperación económica aún no ha llegado a todos los ciudadanos y "el esfuerzo anual que los hogares destinan a la compra de la vivienda sigue siendo del 33,5%, cuando en otros países europeos está por debajo del 30%", señala Joan Carles Amaro, colaborador del Departamento de Economía y Finanzas de ESADE.

En los años previos a la explosión de la burbuja, en el portal de Idealista alertaron de que el mercado se estaba sobrecalentando. Fueron tachados de agoreros. Hoy, Fernando Encinar, su jefe de estudios, defiende la tesis contraria: "No hay ni punto de comparación con lo que vivimos desde finales de los años noventa hasta 2008. Y lo que algunos llaman burbuja, nosotros lo llamamos normalización. Tarde o temprano el sector inmobiliario español tenía que dar señales de vida, y esto no está ocurriendo por igual en todo el Estado". Y prosigue su rotundo mensaje: "No sé cómo podemos estar pensando en que hay riesgo de burbuja cuando en un país con 45 millones de habitantes se inician menos de 100.000 casas al año y el acceso al crédito hipotecario todavía está reservado a los que tienen ahorros. No me explico qué datos barajan los que hablan de burbuja. ¿Que los precios suben? Por supuesto, pero solo en algunos productos y zonas". Esto es así porque la acusada disparidad de precios entre diferentes ubicaciones sigue dibujando un mercado a distintas velocidades. Los inmuebles se encarecen por encima de la media nacional en Baleares, Barcelona, Málaga, Madrid y Las Palmas, según el Servicio de Estudios de BBVA. Pero, en el resto, el precio cambia a marchas más bajas o, simplemente, no cambia.

"Los que estamos en Madrid sí podemos tener la sensación de que hay una burbuja, pero para una persona que vive en Toledo o Castellón el mercado está muerto", dice José Luis Bartolomé, consultor y asesor inmobiliario. "Todavía quedan regiones de España donde los precios continúan cayendo año tras año y la falta de demanda no hace prever un cambio a medio plazo", según Encinar.

Uno de los culpables de que se cuestione si se está gestando una nueva etapa de descontroles es la escasez de suelo, que ya es un 13% más caro de media que hace un año. La subida es tres veces mayor que el repunte experimentado por la vivienda. El suelo finalista, es decir, listo para construir, se agota. Por ejemplo, en Madrid se acabaría en poco más de seis años, según la tasadora Tinsa, que detecta fuertes subidas en determinadas ubicaciones. Subidas que en algunos desarrollos madrileños han llegado al 50%, que pueden desembocar en especulación y que sí preocupan a una parte del sector.

Coste del suelo

Otros le restan importancia. "Los porcentajes de incremento de precios de la vivienda y del suelo van a ser muy llamativos, pero eso no significa que estemos entrando en una burbuja, sino que partimos de un mercado que se hundió durante ocho años", opina Mikel Echavarren, consejero delegado de la consultora inmobiliaria Irea. Para explicar que el precio de los terrenos suba tres veces más que el de las casas, este experto alega: "Los incrementos porcentuales del precio de la vivienda tienen una rápida transmisión al precio del suelo en porcentajes que se sitúan entre el doble y el triple que éstos".

Alguien podría echar la vista atrás en este instante y recordar aquellas informaciones allá por 2007 cuando los promotores y servicios de estudios confirmaban un "aterrizaje suave" de la vivienda y pedían tranquilidad. ¿Por qué no pensar lo mismo en esta ocasión? Los expertos señalan varios motivos. Por un lado, porque no hay exceso de financiación ni préstamos fáciles a gente que no tiene solvencia económica suficiente para comprar casa. Las entidades financieras concedieron 281.328 hipotecas nuevas en 2016, un 14% más que un año antes, pero la cifra aún queda lejos de las 835.056 firmadas en 2008. "Los síntomas de una burbuja son una expansión del crédito muy fuerte con precios de la vivienda inflados, y esto no está ocurriendo porque solo se concede un 15% de lo que se llegó a dar durante el auge", arguye Adolfo Ramírez-Escudero, presidente de CBRE España. En la Asociación Española de Banca (AEB) recuerdan, además, que las familias siguen ajustando su deuda: el saldo vivo hipotecario bajó un 4,4% en 2016.

"Si no llegamos a una situación de burbuja de crédito, lo previsible es que el sector inmobiliario vaya sufriendo ajustes conforme a los ciclos económicos", argumenta Jorge Ripoll, director del Servicio de Estudios de Tinsa. Recuerda Ripoll que "en la etapa final del anterior ciclo se concedieron nuevas hipotecas como mero instrumento de refinanciación o para financiar productos de consumo". Y muchas con plazos de amortización de hasta 40 años, cuando la media actual se sitúa en 23.

Ahora, "las hipotecas con LTV [financiación máxima] superior al 80% apenas suponen el 8% del total. Los bancos financian a las familias en unas condiciones muy favorables en cuanto a tipos y plazos, pero también de forma responsable", señala José Luis Martínez Campuzano, portavoz de la AEB. Y además, los créditos hipotecarios a tipo fijo van ganando más peso: en 2016 han supuesto el 31% del total, según BBVA Research. Por su parte, el crédito nuevo, sobre todo el concedido a las familias, registró en enero un incremento del 22% en términos anuales. Buena parte de esa subida se debió a un alza interanual extraordinaria del 28,4% de los préstamos destinados a la adquisición de vivienda, según el Ministerio de Fomento.

Ya no hay barra libre

Por otro lado, las promotoras ya no tienen barra libre de créditos para la compra de suelos, un lugar que han ocupado los fondos internacionales que se han convertido en los auténticos financiadores de nuevos terrenos para levantar casas. Hace pocos días, el ministro de Economía, Luis de Guindos, pedía racionalidad para evitar nuevos pelotazos, a pesar de que el sector insiste en que hoy hay un mayor control de los riesgos: "Básicamente se financian los costes de construcción y no el suelo, y adicionalmente el grado de preventas exigido es lo suficientemente amplio como para garantizar la viabilidad del proyecto", explica el director general de Aedas Homes. La banca exige que entre el 60% y el 70% de la promoción tenga comprador. Y por si fuera poco, "existe la figura del project monitoring, una persona que está en la obra y que vigila que se construya en plazo y no se vaya en números, ya que antes se empleaba el dinero en comprar otros suelos y no en construir las casas", explica Bartolomé.

A diferencia de los años del auge desenfrenado, cuando gracias a la financiación fácil de los bancos los promotores asumían la construcción sin analizar a fondo la demanda de los compradores, "la promoción inmobiliaria actual se apoya en el equity", añade Juan Velayos, consejero delegado de Neinor Homes. José Luis Suárez, profesor de Dirección Financiera de IESE Business School, cree que "sí se está dando la racionalidad y que los bancos solo están dispuestos a saltarse alguna barrera mínima de prudencia cuando se trata de dar salida a un adjudicado".

También hay otros argumentos que alejan viejos fantasmas. Los visados de obra nueva para uso residencial han tenido un importante crecimiento del 29% en 2016, pero esas 64.038 autorizaciones están muy lejos del máximo alcanzado en 2006 (con 865.561). "Aunque se prevé un aumento en el número de casas anuales construidas, por suerte nunca se llegará a la cifra de los años previos a la crisis. Este es un mercado que aún puede multiplicarse por dos o por tres, alcanzando las 150.000 unidades anuales, una cifra que puede soportar de una manera sana", narra Velayos.

Fase alcista

Así, con pulsaciones pero sin taquicardias, el sector residencial encara este año una fase de crecimiento que viene a consolidar la recuperación que tímidamente inició en 2014. El número de compraventas se estabilizará a corto plazo en 600.000 viviendas anuales, de las que unas 150.000 serán nuevas —la proporción será 25% de nueva planta y 75% usadas—, según las estimaciones del IESE. "Y esperamos unos crecimientos de precios suaves en el medio plazo, puesto que la capacidad de compra del ciudadano medio no se está recuperando a un ritmo que permita mayores aumentos", dice el profesor José Luis Suárez.

Según BBVA Research, las perspectivas indican una evolución positiva: en 2017 la venta de viviendas aumentará un 7%, una cifra más moderada que la de 2016. La edificación se disparará un 24%, y la subida del precio de las viviendas será del 2,5%. Bankinter sitúa el encarecimiento entre el 3% y el 4% durante los próximos dos años. Ahora bien, la entidad considera que "las oportunidades de compra se van agotando y el potencial alcista de los precios es ya más limitado".

En cuanto a las hipotecas, la nueva ley hipotecaria que desarrolla el Gobierno y los distintos procesos judiciales, "pueden afectar tanto a la oferta crediticia como al precio de las hipotecas", avisa el presidente de la Asociación Hipotecaria Española (AHE), Santos González, que pronostica que a lo largo de este año es previsible que los tipos de interés dejen de estar en terreno negativo. La devolución de las cláusulas suelo y el reembolso de los gastos de formalización de la hipoteca marcarán el rumbo del mercado a lo largo del año, lo que implicará hipotecas más caras y exigentes.

Aunque no haya miedo a una burbuja a corto plazo, ¿volveremos a cometer los mismos errores? Encinar, de Idealista, cree que estos años de crisis han cambiado muchas cosas en la mentalidad de los españoles y que los tres grandes mantras que había en el imaginario colectivo han demostrado ser falsos: "la vivienda nunca baja", "nunca venderé por debajo de lo que pagué" y "alquilar es tirar el dinero". No todos son tan optimistas. "No lo descartaría, la memoria a veces falla y de aquí a 10 años si se volviesen a conceder préstamos a troche y moche se acabará en el mismo sitio. Es más, si ahora mismo nos dieran préstamos sin mirar, la volveríamos a liar", reflexiona Joan Carles Amaro, profesor de ESADE.

LOS FONDOS MARCAN EL RUMBO

Los fondos de inversión oportunistas siguen liderando la recuperación del sector inmobiliario español, ahora construyendo viviendas. "Van a liderar el proceso de consolidación con una perspectiva de tres a cinco años y no esperamos que abandonen España en ese periodo", dice Mikel Echavarren, consejero delegado de Irea. ¿Quiénes van a ser los grandes promotores residenciales? "Esas sociedades cotizadas y tres o cuatro promotores tradicionales gestionados por familias que ya disfrutan de financiación alternativa a la hipotecaria. En total, esperamos que despunten una docena de sociedades promotoras que supongan en torno al 10% o 15% de la oferta anual de viviendas y el resto estará muy ligado al promotor local dependiente de la financiación hipotecaria", argumenta este experto. "La aparición de estos nuevos actores, que cuentan con un fuerte músculo financiero que los apoya, es la prueba de que nuestro modelo ha transformado el sector de la promoción residencial", considera Juan Velayos, consejero delegado de Neinor Homes, compañía del fondo Lone Star que ha protagonizado la primera salida a Bolsa de una inmobiliaria en una década (efectiva el próximo 29 de marzo). Y no será la última. "En torno a media docena estarán cotizando en los próximos tres años", pronostica Echavarren. "Los mercados de capitales son la vía natural de financiación de grandes promotoras inmobiliarias para adquisiciones de activos a largo plazo, en este caso de suelo".

INVERSIÓN RÉCORD NO RESIDENCIAL

Fuera del mercado de la vivienda, la inversión en activos no residenciales se sitúa en volúmenes incluso superiores a los mejores años del boom. 2016 cerró con casi 14.000 millones invertidos, según CBRE. Por tercer año consecutivo, vuelve a batir récord y "somos el cuarto país en inversión inmobiliaria", apunta Adolfo Ramírez-Escudero, presidente de la consultora en España. "Profesionalmente hacía mucho que no veía y, sobre todo, no vivía un periodo de esta magnitud y es un lujo; se ha terminado la fase de contracción de yields y están empezando los crecimientos de las rentas, así que tenemos por delante un ciclo positivo que durará de tres a cinco años", cree Ismael Clemente. Para el consejero delegado de Merlin, "no es lo mismo trabajar con viento de cola que con viento de cara". Y el viento de cara da por igual a todos los sectores no residenciales (oficinas, inmuebles comerciales, logísticos y hoteles). En 2016 el sector más activo fue el de oficinas, con algo más de 4.800 millones de euros, según CBRE. "Durante los últimos trimestres, las rentas de las mejores oficinas en Madrid y Barcelona se incrementaron gradualmente, aunque todavía están muy por debajo de las mayores ciudades europeas", señala José Miguel Setién, director del área de oficinas de JLL. En retail, "el volumen de inversión cerró el año en los 3.000 millones de euros y de cara a 2017 el interés de los inversores continúa, pero también es probable que suframos la falta de producto disponible para atender la demanda inversora", cuenta Sergio Fernandes, director del área de retail de JLL. Para terminar, inversores, socimis y grupos internacionales cerraron compras de hoteles en España por valor de 2.155 millones de euros. Esta cifra es la segunda mejor de la década. "El mercado hotelero nacional ha cerrado 2016 presumiendo de atravesar un gran momento. El interés de los inversores por nuestro país sigue siendo muy elevado", indica Luis Arsuaga, director de JLL Hotels & Hospitality Group para España y Portugal.

Fuente: http://www.elpais.com/

pulsa en la foto

pulsa en la foto